MACD高级用法之一——稳健买入法+2点卖出法

人气:159202

通过近期和朋友们教室里交流,很多朋友针对于A股……

通达信公式分时预警的设置

人气:102331

喜欢使用通达信预警的一定碰到过无法用公式做分……

通达信开启主力风向标和主力轨迹图【图解】

人气:100153

通达信开启主力风向标和主力轨迹图【图解】……

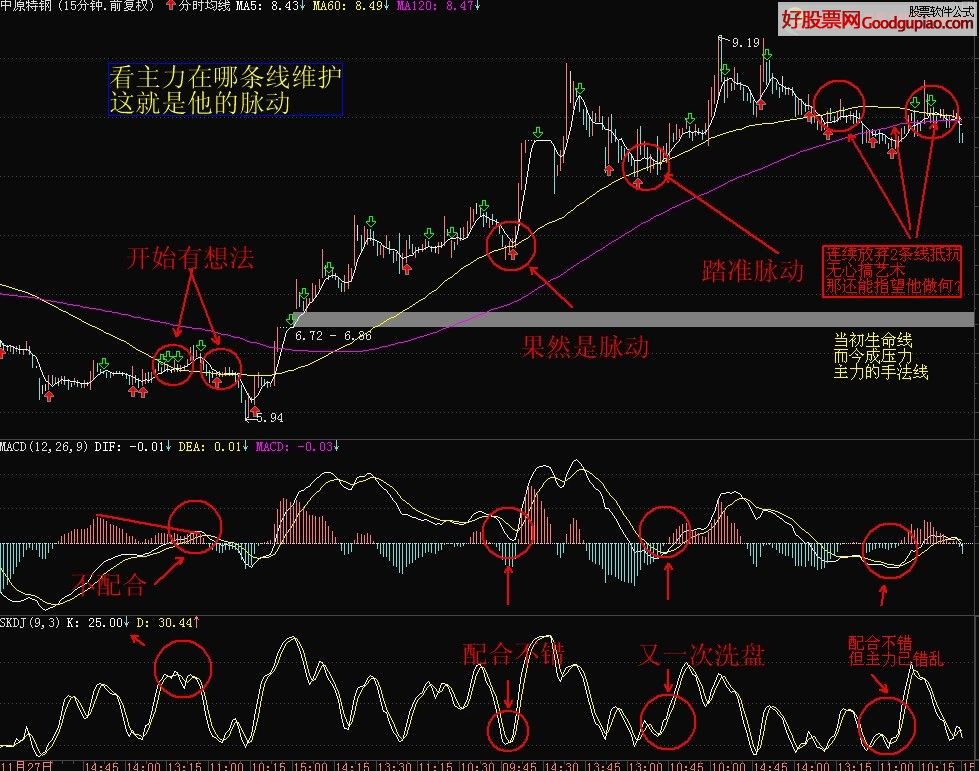

通达信最简单看盘组合,抓强势股双头的超短线盈利--之五(均线战法找心脏)

人气:98665

有很多人鄙视画线,因为那是马后炮,我也是这么……

通达信免费账号登录开启十档框和调用主力监控教程

人气:79495

开启主力轨迹图后边用 般玩老师 无常2 两位老师……

龙头蓄力突破战法——第一时间介入牛股主升浪捕捉涨停板的技巧(图解)

人气:50512

我们做短线的,经常都希望抓到牛股的主升浪,而……

集合竞价抓涨停板绝技(附公式源码)

人气:44112

集合竞价的过程中,一般隐藏着主力资金当日运作……

史上成功率最高的月线买入法,精准高效筛选暴涨牛股,堪称选股法宝!

人气:30944

利用月线选股是一种较实用也较简单的方式,对于……

跟我从零开始学会大智慧股票池自动交易

人气:28708

自从上次发表关于自动交易系列教程后,很多朋友……

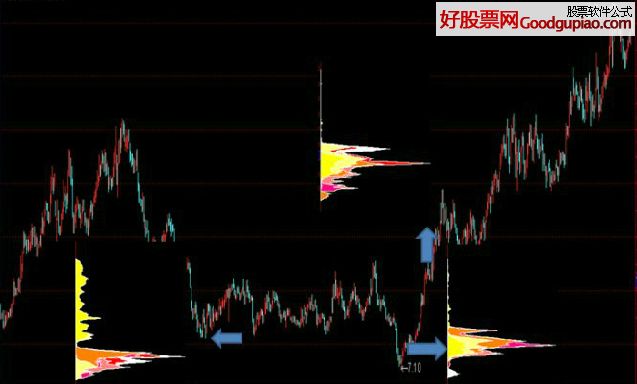

筹码分布状况的判断

人气:21477

1,如果整个行情为下跌行情,而上峰密集还没有被……

中国真正厉害的只有一种人:换手率高代表什么?背熟挣得万贯家财

收购猴子的人走了

一天,村里来了一个陌生人。他告诉村民们,他将以每只10美元的价格收购猴子。村子附近的森林里有很多猴子出没,村民们开始对它们进行大肆捕捉。收猴人以每只10美元的价格,收购了几千只猴子。当猴子的数量减少的时候,村民们停止了捕捉。

这时,收猴人放话出来,每只猴子的收购价提高到20美元。这个价格是原来的两倍,村民们又重新投入到捕捉的行动中。

不久,猴子的数量更少了。村民们再次停止捕猴,开始恢复他们的耕作。收猴人把每只猴子的收购价提高到25美元。但是,森林里的猴子已经很少了,村民们努力一天,也很难抓到一只猴子。

后来,收猴人把收购价提高到50美元。不过,他说自己必须回城里去处理一些事情,收购猴子的事将由他的助手代理。

在收猴人回城之后,助手指着被老板收购到的几千只猴子对村民们说:“我们来做一笔交易吧。我以每只猴子35美元的价钱卖给你们,等我的老板从城里回来,你们再以每只50美元的价钱卖给他。”

村民们拿出所有积蓄买下所有的猴子。但是,村民们从此再也没有看见收猴人和他的助手的身影……

主力,或者说庄家,把筹码高价倒给了小散。 这里的助手显然是配合主力散布虚假消息的人。相当于现实中的各种庄托、不良媒体等。 庄家把股价炒高以后开始放利好说股票依然有很大的上升空间,以此吸引散户接盘。

过 了半年,村子里又来了一个商人。准备10美元一个再收购猴子,有些村民绝望了就卖了,有些村民和猴子还培养出感情就不卖了。收购了一星期后,商人提高到 15美元,又有些村民卖了。再过了一星期,基本上买不到什么猴子了,商人手里也囤积了不少猴子。这时商人的助手悄悄告诉村民,现在外面有钱人都要吃猴脑, 一个猴子能卖100美元。卖了猴子的那些村民就反悔了,去找商人,经过一番讨价还价,又从商人手里50美元一个全部买回来了。

故事还在继续,只是庄家还是那个庄家,散户还是那个散户,每一次不同的变换手法,受伤的总是散户。技术进阶三步曲

对一个新手而言,进入股市丛林要如何求生存?要在波动的市场中获利,要有一些基本的工具,也就是所谓的技术分析,那么在林林总总的技术分析方式中,要由哪一个方向着手?要如何进步呢?

(一)量和价的均线的方向,一定要先搞懂,均线是股价进行的方向,不误判大方向大格局是第一要务,能分辨多空方向与判断出是否盘整箱型,这是进入市场必须具备最基本的求生本能。没有方向犹如行进间没有指南针,开车没有地图要到达目的地很难。

(二)再就配合指针和型态的看法与研究,可以让你以指针来补均线的不足,可以让你除了运用乖离之外,还可以用指针的转折低进高出。能把量、价、均线、指针、型态都配合得很好时,你会进入高获利状态,自不待言。

(三)当你能做到上面的情况之后,才可以精进短线的技巧,进入极短线的当冲逆势操作之中,获取额外利润。

这三步曲是操作的进阶,不可颠倒,先求稳,再求准,最后是狠。此三步骤不是一两天、一两个月的用功就可达到,而是经过长时间不断的尝试之后,才能深刻领会。

我常看很多人,都从当冲入门,由指针进入,结果却早早毕业出场,成为行情的贡献者,实在是很可惜的事。先习惯于均线的方向,再渐入指针的配合,你才能在趋势之中抓到转折,抓转折时又不违背趋势,如此趋势与转折合一才是正道。

“均线是很好的趋势指针。设定参数,最好是有长有短,才可以看清长线的趋势和短线的方向。至于参数要设多少,欢喜就好。”

“型 态大略可分为底部型态、头部型态、整理型态三种。型态很重要,但是在行进中谁也不知道会作何种型态出来。比如写英文字V→N→M→W→?复合型态?你知道 现在进行的是何种型态?行进中看不出来也猜不着。但是事后来看,原来是……,型态就是这样,会搞死人。所以,把型态当知识就好,不要太执着。”

投资是一件反人性的事情

其实,早在金融市场出现以前的远古时代,这些心理偏差就已经写入到我们的基因里,帮助我们的祖先在恶劣的自然环境中更大概率地存活。

在此,以损失厌恶(Loss averse)为例:

人 们对于损失往往记忆深刻,极力规避。假设,我们的祖先,在森林里行走,与熊相遇,捡回一条命,因此记忆深刻,下一次出行,他会尽量避免与熊正面相遇。而没 有这个心理偏差的祖先,则可能忘记风险,再一次与熊正面相遇。如此反复,存在这种损失厌恶心理偏差的祖先更容易存活,并把存在心理偏差的基因传递给后代。

然而,金融市场不是原始森林,在原始森林里曾经管用的救命基因,在金融市场中却可以产生前面所描述的一系列负作用。所以,我们经常会听到资深投资者感叹,投资是一件反人性的事情。

面对着真金白银的投入,人们总会深思熟虑、理性决策,但实际情况真能如此吗?

为什么许多人常常发现自己手里,好票拿不住,烂票一大把?

为什么面对纷繁复杂的资本市场,人们总感觉患得患失,无所适从?

为什么获得诺贝尔经济学奖的大师们,在资本市场中会马失前蹄?

以下是投资决策过程中常见的一些人性弱点,克服这些弱点,你就离成功投资获利不远了。

投资决策的13个人性弱点

1、损失厌恶: 人们总是喜欢确定的收益,讨厌确定的损失。

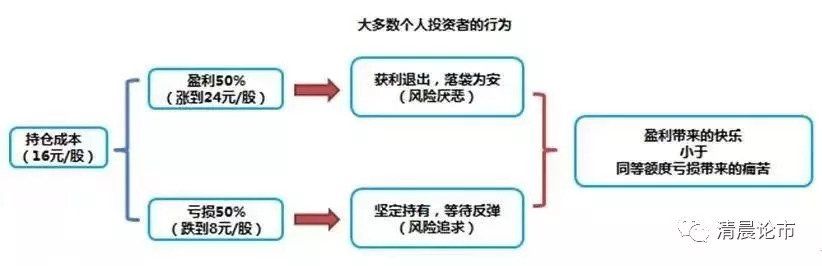

假定你打开交易软件,发现上周投资的某只股票毫无征兆的涨得非常好,盈利超过50%(持仓成本为16元/股,现在涨到了24元/股),您会如何操作?

大部分人的第一反应是获利退出,落袋为安,部分老司机可能会选择部分卖出,收回本金和部分利润,留着剩下的一部分利润在股票里,再博一把。

在这里,无论是全部卖出,落袋为安,还是部分卖出,收回本金,反应了人们在盈利情况下,对于风险(不确定性)的厌恶。

人们会一直保持风险厌恶吗?不一定!

还是上面的例子,假定股价不是大涨,而是大跌了50%,(持仓成本为16元/每股,现在跌到8元/股),您会如何操作呢?

心 理学家发现,大部人会选择继续持有,等待反弹。因为此刻卖出,意味着浮亏变为实亏,这是一般人不愿意接受的,为了避免确定的损失,人们甚至变得更加愿意承 担风险,持有股票,期待反弹。最后,盈利(赚1000元)带来的快乐程度要小于同等额度亏损(亏1000元)带来的痛苦。如此也解释了,为什么很多散户手 里的好票拿不住,烂票一大把。

2、禀赋效应:人们对于自己所拥有的资产给予更高的估值。

你有没有过和某只股票“谈恋爱”的经历?

人 们爱上一只股票的理由太多了:它可能是自己人生中买的第一只股票,或者,自己或亲人曾经在那家上市公司工作过,对于那段光荣岁月有着刻骨铭心的回忆,又或 者,一直是某家上市公司的超级粉丝,觉得该公司的产品和服务体验非常棒,也可能是自己最欣赏的大咖领导的公司或者推荐的股票,“大神,请带我飞”……

是的,人是情感动物,偏向于将感情与自己所拥有的资产进行连接,给予相应资产更高的估值。一般情况下,这种效应问题不大,但是,当资产价值大幅波动时,禀赋效应使得人们因为感情的原因,不愿意及时止盈止损,最终承受损失。

3、代表性偏差:人们习惯于简单根据过去的经验对新信息定论。

如果你听到某某分析师说“我认为股价下一步将会……,因为2011年的经济指标和现在相似,当时股价……”,听到这种话的时候,要小心了,这里可能存在着“代表性偏差”。

心理学家曾经做过这样一个实验:

他们在街头随机访问一些路人,问他们“到底是心脏病危险还是中风危险”,得到的回答往往是这样的,如果他们身边有人不幸患上了心脏病,他们会说心脏病危险,而如果身边有人中风,则更可能说中风危险。

其实,这个问题需要医学家对大量的病例进行细致地研究,才能得出结论,人们习惯于简单地套用过去的经验去预测未来。

回头来看前面分析师的那句话,2011年至今,虽然经济指标类似,但无论是产品规模、法律法规,还是监管态度、投资者的成熟度,我们的资本市场已经发生了翻天覆地的变化,仅仅因为一些指标的类似,就推出股价会有相似的走势,这个结论的靠谱性是有待进一步考证的。

固 然,从过去相似的事件中去总结归纳经验,是经济/金融学常用的研究方式,但结论的得出需要严格的论证、推导和检验。简单地通过套模板得出的结论肯定是有待 检验的。然而,你去翻翻券商分析师的研究报告,存在大量这样的语句,受过专业训练的分析师尚且如此,何况个人投资者乎?

4、控制错觉:人们惯于相信自己能够控制的结果,其实却不一定。

假定你买了一张机打的彩票,我说2元转让给我吧,你可能毫不犹豫就转让给我了。但如果这张彩票不是机打的,而是你研究过往开奖情况,用心选的号码呢?你仍然愿意2元转给我吗?

理论上,两张彩票中奖的概率是一样的,精心挑选过的号码会让人有一种控制感,产生控制错觉 ,使得在你的心目中,那张精心挑选过的彩票会有更高的中奖预期和估值。

5、事后聪明式偏差: 人们惯于充当事后诸葛亮。

如果你听到别人说“我早就说过……”,当心,你可能是遇到事后聪明式偏差了。

以下场景,大家可能都见识过:

某 天,股票A大涨,有分析师跳出来,自豪地说: “我早就说过A股票会涨,请参考我某月某日的股评分析”,事实是,他同时推了股票A/B/C/D/E/F,股票A大涨,其他股票的表现却不怎么样,甚至出 现亏损。更有甚者,当时,没有表态的分析师,也会觉得自己对股票A大涨进行了表态。

总之,人们会根据事件的结果,夸大和高估自己当初的判断能力。

6、确认偏差:人们偏好关注支持其观点的证据,忽视与之相左的证据。

还记得谈恋爱那阵吗?对方的音容笑貌、脾气性格、气质谈吐、兴趣爱好等一切都是最好的安排,甚至会爱屋及乌地喜欢对方的父母、对方家的宠物,容不得别人任何的贬低和诋毁。

当你看好某只股票的时候,是否有同样的感觉,发现身边都是对这只股票非常正面的评论,那些所谓的负面信息都是无稽之谈。

此时,你需要当心确认偏差的出现,务必提醒自己,任何股票都有它积极和消极的一面,努力使自己客观地去分析与评价。

7、懒:惰性是很多人亏损的重要原因。

人天生是存在惰性的,懒得关心时政大事,懒得去了解宏观经济,懒得去学习基础知识,懒得去了解具体的投资产品,懒得去思考什么收益与风险,甚至懒得读完这篇文章。

而资本市场本身却是瞬息万变,天道酬勤的,每天发生的各种事件和信息,影响着各类投资产品的风险与收益,唯有多接触、勤学习、常思考才能够有机会抓住脉络,跑赢市场。

最可怕的事情是,比你优秀的人,还比你勤快,巴菲特每天用工作和休息时间的80%来阅读(财务报表、报告、杂志、报纸),彼得·林奇每年要访问200家以上的公司和阅读700份年度报告,他们能赢是有原因的。

8、过度自信:人们容易对自己的能力过度自信。

如果你听到基金经理或者分析师说他的模型有多么精巧先进的时候,可以回他一个尴尬而不失礼貌的微笑。模型越精巧越复杂,人们越容易过度自信,觉得那么先进的模型, 分析和考虑了那么多的变量和市场情境,肯定非常有效,然而,结果还真不一定。

1994 年,包括两个诺贝尔经济学奖得主在内的一群华尔街精英,成立了“长期资本管理公司”(Long TermCapital Management: TLCM) ,模型精准先进性自然不在话下,初期的收益也非常可观,后来赶上1998年俄罗斯金融风暴,出现巨额亏损,然后就没有然后了。所以,对于市场,永远要有一 颗敬畏的心。

9、心理账户:人们倾向于把钱按照心理账户进行管理。

你有没有这样一种感觉:同样是消费1000元,如果是某天股票大涨赚来的,花钱就非常爽快,如果是辛苦工作赚来的,花钱就会谨慎得多。这是心理账户的一种:根据收入来源划分账户。

还有一种情况,把钱按用途划分账户,这一部分是养老的,那一部分是小孩的学费,还有一部分是生活费。人们会根据这些心理账户,分别来打理各部分资金。

其实,这个心理偏差也是人之常情,没什么不好,有学者会提一些瑕疵,这里就不赘述了。

10、后悔厌恶:人们倾向于随大流,以免由于错误决策而后悔。

大盘蓝筹股和小盘成长股,您会选哪个呢?

大盘蓝筹股和市场波动相关性非常强,如果选大盘蓝筹股,即使出现了亏损,也可以说是市场行情不好,大多数人都亏了,所以亏一点也是正常。

如果选小盘成长股,与市场行情相关性没有那么强,当出现亏损时,大多数人可能还在盈利,投资业绩一排名,就非常尴尬了。

因此,大多数人选择随大流,避免决策,以及因错误决策而后悔。如此也容易造成市场的羊群效应和踩踏事件。

稳定盈利的交易秘笈

不要预测未来的行情,而应该评估现在的行情性质并制定好交易策略! 买卖规则重于预测! 这是交易获胜的真正秘诀: 停损单是赢家的法宝,保本是永远不败的秘诀。

交易不是知识的学习,交易永远是修炼场, 人性的一切弱点在这里暴露无遗。

成功的交易者是技巧、心态和德行的统一,三者不可分离。 交易的最高境界是无我,无欲、无喜、无忧、无恐惧。 成功的交易者总是张着两只眼, 一只望着市场,一只永远望着自己。 任何时候,最大的敌人,就是你自己。 校正自己,永远比观察市场重要。

预测是个陷阱,一个美丽的陷阱, 从本质上讲,预测从属于主观。 一切必须由市场来决定, 市场永远是客观的,不以交易者的主观来决定的。 跟着市场行动,抛弃任何主观的东西,是成功交易者的前提。

建立起你的交易系统,放弃预测,放弃恐惧,也放弃贪婪和欢喜, 一切由你的交易系统决定出入市。 机遇是留给肯下苦功,目光远大的人的; 留给不受眼前行情起伏震荡,有完全思想准备的人的; 留给有博大的胸襟气度和顽强的意志品质,优秀的人格魅力的人的。

人们往往对简单的真理视而不见, 因为他们觉得这是对他们智商的侮辱, 难度越大的事情,人们往往乐此不疲, 因为它具有足够的刺激和挑战性, 而对于简单的方法,人们往往不屑一顾。

投机市场的游戏就是一个管理和控制风险的游戏, 而不是追求利润的游戏,

估计很多人不同意这样的看法, 但这是我的理解,这使我很安全! 盯住止损,止损是自己控制的; 不考虑利润,因为利润是由市场控制的! 其实资本市场的实质就是资本再分配, 最高的境界就是心态的较量。

大 多数人都要过战胜自己这一关, 能尽快意识到自己的弱点才有可能少走弯路! 股票就是“赌博”,玩的就是心态, 赢时要放胆,输时要舍得放弃。 对行情赚到钱没啥了不起, 看对行情亏了钱还能不受影响接着下单才厉害。 自己不是输在盈利能力, 而是死在亏损大了舍不得砍,老是幻想能挺回来。 允许自己犯错并能控制自己的亏损应该是最终的目标。

战胜自己很难的, 我觉得能明白自己的毛病想法去避开比较现实。 只做自己有把握的行情, 做单不用想的那么复杂,简单有效就行。 根据自身特点找到合适的方法, 就能在市场活得长久,纪律和心态控制比技术提高更重要。

男儿在世,一诺掷地,自当溅血赴约, 然投机市场,比拼的是放弃的技巧,似不宜过分执著为好。 任何时候忘记了去尊重市场,都会铸下大错。 在不同的市场环境下采取什么样的战略战术才是长期成功的关键。 思考创造了人,多想想,想透澈点,盲从会死人的。

任何一种方法固定下来都能最终赢利,只是科学控制仓量的学问。 久错必对,久对必错,取长去短,少取长活,不战则已,战则必胜。 在有成绩后可以放弃,而在受到挫折后绝对不可放弃。 因为成功是最后一分钟来访的客人。(对做大趋势者犹为重要)

金 融交易的全部---- 就是要有一套有效的价格趋势策略, 加上良好的资金管理和风险控制机制。 用“分散”而“持久”的手段, 在投机市场上长期地占有概率优势,而不是孤注一掷。 既然是做趋势就不应该经常换短线来做, 因为趋势和短线考虑的角度是不同的,手法也不一样。 操作方法到一定程度要继续改善也是很难的, 因为无论如何都有出错的概率存在。

永远不要把自己置于危险境地,永远不要承担过度的风险。 只要你在入场前确定了自己能够承受得起的风险, 从原则上来说那就是个好交易。 “计划你的交易,交易你的计划”, 说起来很容易的一句话, 但是你是否能够“交易你的计划”,却是最关键的一点,也是最难执行的。换手率还可以分析研判市场筹码的吐纳情况,以追寻主力庄家的踪迹。

换手率高表示什么

换手率高一般意味着股票流通性好,进出市场比较容易,不会出现想买买不到、想卖卖不出的现象,具有较强的变现能力。然而值得注意的是,换手率较高的股票,往往也是短线资金追逐的对象,投机性较强,股价起伏较大,风险也相对较大。一般来讲,换手率高的情况大致分为三种:

1、 新股上市之初高换手率。新股,这是一个特殊的群体,上市之初换手率高是很自然的事儿,一度也曾上演过新股不败的神话,然而,随着市场的变化,新股上市后高 开低走成为现实。显然已得不出换手率高一定能上涨的结论。虽然近日上市的新股表现格外抢眼,硬用换手率高去得出他们就上涨的结论显然有失偏颇,但其换手率 高也是支持他们上涨的一个重要因素。

2、相对高位成交量突然放大,主力派发的意愿是很明显的。然而,在高位放出量来也不是容易的事儿,一般 伴随有一些利好出台时,才会放出成交量,主力才能顺利完成派发,这种例子是很多的。相反,象西藏天路这种股票却是很会骗人的庄股,先急跌然后再强劲反弹, 并且超过前期整理平台,引来跟风盘后再大举出货。对于这类个股规避风险的办法:就是回避高价股、回避前期曾大幅炒作过的股票。

3、底部放 量,价位不高的强势股,是我们讨论的重点,其换手率高的可信程度较高,表明新资金介入的迹象较为明显,未来的上涨空间相对较大,越是底部换手充分,上行中 的抛压越轻。此外,目前市场的特点是局部反弹行情,换手率高有望成为强势股,强势股就代表了市场的热点。因而有必要对他们重点地关注。

注意事项:高成交量,并不意味着很高的换手率。大盘股和高价股很容易出现较高的成交量,但考量其交投活跃度则需要借助换手率来进行判断。

通过换手率来分析股票

1、股票日换手率在3%-7%之间,说明股票成交比较活跃,庄家也是积极参与,股民可以根据股票前期走势来分析庄家下一步动向。

2、换手率在5%~10%之间,说明该股已进入活跃状态,有大资金在进出。在股价循环的第一、第二阶段,换手率连续大于5%,且涨幅不大时可及时跟进。

3、 股票日换手率低于3%的话,说明该股票不受市场关注,成交比较冷清,但是股民也要注意这两种情况,一种是没有庄家参与的散户行情;另一种是股票经过放量上 涨行情之后,在股票价格相对高位区域横盘震荡,如果出现低换手率、成交量小的话,说明庄家暂时没有出货打算,准备再创新高。

4、股票日换手率大于7%,甚至超过10%,说明股民的成交非常活跃,筹码在急剧换手。如果在高位出现的话,庄家出货的可能性非常大。

5、 10%~20%的换手率比较少见,属于高度活跃状态。日换手率在20%以上是很极端的情况,对它们必须做辩证分析,若在股价循环第三、四阶段,大部分是主 力庄家在减仓出货。若在股价循环的一二阶段,多为主力庄家吸筹,如换手率在15%以上大涨。追高要谨慎,第二、三天一般盘中会有回调机会,逢低再介入。

6、 密切重视换手率过高和过低时的情况。过低或过高的换手率在多数情况下都可能是股价变盘的先行指标。一般而言,在股价出现长时间调整后,如果连续一周多的时 间内换手率都保持在极低的水平(如周换手率在2%以下),则往往预示着多空双方都处于观望之中。由于空方的力量已经基本释放完毕,此时的股价基本已进入了 底部区域。此后即使是一般的利好消息都可能引发个股较强的反弹行情。

7、在日常选股过程中,我们可以把10日平均换手率大于3%作为一个基本条件,对于达不到这个标准的股票可以少些关注。尤其对于那些10日平均换手率大于5 %的股票,如果缩量至换手率低于1%~3%应重点关注。

8、 对于高换手率的出现,首先应该区分的是高换手率出现的相对位置。如果此前个股是在成交长时间低迷后出现放量的,且较高的换手率能够维持几个交易日,则一般 可以看作是新增资金介入较为明显的一种迹象。此时高换手的可信度比较好。此类个股未来的上涨空间应相对较大,同时成为强势股的可能性也很大。如果个股是在 相对高位突然出现高换手而成交量突然放大,一般成为下跌前兆的可能性较大。这种情况多伴随有个股或大盘的利好出台,此时,已经获利的筹码会借机出局,顺利 完成派发,“利好出尽是利空”的情况就是在这种情形下出现的,对于这种高换手,投资者应谨慎对待。

无论换手率过高或过低,只要前期的累计涨幅过大都应该小心对待。从历史观察来看,当单日换手率超过10%以上时,个股进入短期调整的概率偏大,尤其是连续数个交易日的换手超过8%以上,则更要小心。

换手率高表示什么

通过换手率来分析股票

八个金字--“善于等待”和“耐心持有”

其实耐心, 静心, 投资的最难! 人性的修炼!耐心的前提是信心, 信心的基石是对市场的高概率研判、投资标的的正确选择、有利的入场时机、适当并100%执行的投资策略 .

一次,一位名叫阿默的年轻人建议老头买克莱美汽车的股票,老头买了500股,在10天内获得了7点的盈利。这时,阿默把自己买的股票抛了,建议老头也脱手,在回档时再买进。但老头死活不肯,把阿默给气疯了,连连问老头为什么。

老 头不得不解释道:“我是说我会失去自己的仓位。等你像我这么老了,像我这样经历了许多好景和恐慌之后,你就会明白失掉仓位是任何人都无法承受的,就连约翰 •D•洛克菲勒也一样。我希望这只股票会回档,你可以在大跌的时候补仓,先生。但是自己只能按照多年的经验进行交易,我为这些经验付出了很高的代价,不想 再浪费第二次学费,但我仍然感激你。这是多头市场,你知道的。”

每次大牛市我都会想起这个老头的话,而且总觉得没有严格执行“长捂”的策略。

让我感慨的是,绝大多数人并不明白这个道理,少数人知道,却不去实践。

但这绝不是摒弃这两盒核心的理由,反而更要加以培养。

为什么要善于等待

人 贵自知、自知者明。虽然市场机会无限,但是属于你的机会有限,你所能把握的机会更少每一个人都有优劣势,客观认识自己、主观分析自己,才能明白自己的定 位。在属于自己的机会出现之前,会抱着平和的心态耐心等待,对属于别人的机会持欣赏的态度。自知者还明白没有“完美的交易”,以前没有,以后也不会有,从 来不会对错过低价买进而后悔,也不会为没与实现利润最大化而烦恼。股票完整操盘的流程:“等待买进-买进-等待卖出--卖出-等待再次买进”。在你彻底退 出市场之前,永远在这个流程里循环往复。

诚然,买进是操盘成功的前提条件,好的买点可以让你站居-个好位置,进可攻退可守其后持股提供强大 的心理支持与回旋余地。卖出是对买进获利的了结或买进亏钱的止损,这点在特定情况下比买进更重要,娴熟的操作卖点的把握,可以有效克服人性中固有的弱点它 能让股票操盘手在行情趋势见好时大胆扩大利润,而在不利情况下全身而退保存实力。股谚会买的是徙弟、会卖的是师傅,说的就是师傅能够比徙弟更了解人性弱 点,而且能够控制人性中一些难以根除的弱点。但是这两点对股票操盘手来说还不是最重要的,操盘最重要的技巧是善于等待

为了说明等待于股票操 盘手的重要性,可以回顾完整操盘的流程:“等待买进-买进-等待卖出--卖出-等待再次买进”。在你彻底退出市场之前,永远在这个流程里循环往复。从时间 方面来说,买进或卖出是一个点,等待则是一条线、一个过程。买卖动作所花的时间在一年内累积不会超过1%,其它时间都是处于等待过程之中,仅此而言,等待 是股票操盘手最重要的技能。作为一项技能,等待不是无事可做,不是犹豫不决,不是前怕狼后怕虎而裹足不前等待从某种意义上讲是一种综合素质,这项技能在一 定程度上体现了股票操盘手的买进技巧和卖出技巧,更重要的是它体现了操盘手心理素质的高低。证券市场说到底是人和人的博弈各类群体的客观优劣势对博弈结果 有较大影响,但对博弈结果起决定性影响的因素是各类群体的心理素质!在培养买卖技能的同时,也是对等待机会和心态的磨练,重要的是要意识到!善于等待的人 必善于买卖,善于买卖不一定善于等待。

等待的最终目的是行动,证券市场中的行动体现为买卖。提高买卖技能的方法除了学习操作技巧之外,最重 要的就是对以往的实际操作进行分析。找出操作中的不足或缺陷,特别是具有共性的问题。找到它、解决它,经过如此不断地循环,买卖技能就会达到一个较高的层 次。当你的买卖技能达到一定层次之后,应该买卖时动作迅速,买卖时机未到需要等待时,你会更有信心、更有耐心。武侠小说对武林高手的描述一般是:见血封 喉、一击不中全身而退。兵法有云:善攻者动于九天之上、善守者藏于九地之下。虽然并一定要成为所谓的高手,但是这个道理一定要深刻领悟!学习等待、善于等 待!

为什么要耐心持有

汤姆·包得文认为交易中最为重要的就是耐性

观点1:

很多交易员最常犯的错误就是交易次数太频繁。他们不会慎选适当的交易时机。当他们看到市场波动时,就想进场交易,这无异是强迫自己从事交易,而不是居于主动的地位耐心的等待交易良机。

观点2:

我们之所以能够获利,是因为我们在进场之前已经耐心的做了很多工作。很多人一旦获利之后,他们就会对交易掉以轻心,操作就开始频繁起来,接下来的几笔亏损会让他们无法应付以致导致庞大的亏损,甚至老本都亏回去。